福特汽车刚刚给出了一个数字,今年电动汽车业务,将亏损45亿美元,折合人民币321亿元!不仅远高于此前预估的30亿美元,还是去年亏损(21亿美元)的两倍多。

这家美国汽车巨头的电动车部门“福特 Model E”,今年以来已经亏了18亿美元,下半年,亏损还将肉眼可见地扩大。

一年亏321亿是什么概念?

我们拿蔚小理作为对比,一向重投入和服务的蔚来,去年净亏损144.371亿,这还较上年增长了259.4%,而小鹏汽车去年则亏了91.4亿,理想更少,只亏了20.3亿。

传统车企转型电动化确实非常难,但没想到成本会这么高。而且前不久,福特中国还被曝出裁员一千多人…

在福特的各个业务中,电车成了拖后腿的部门。

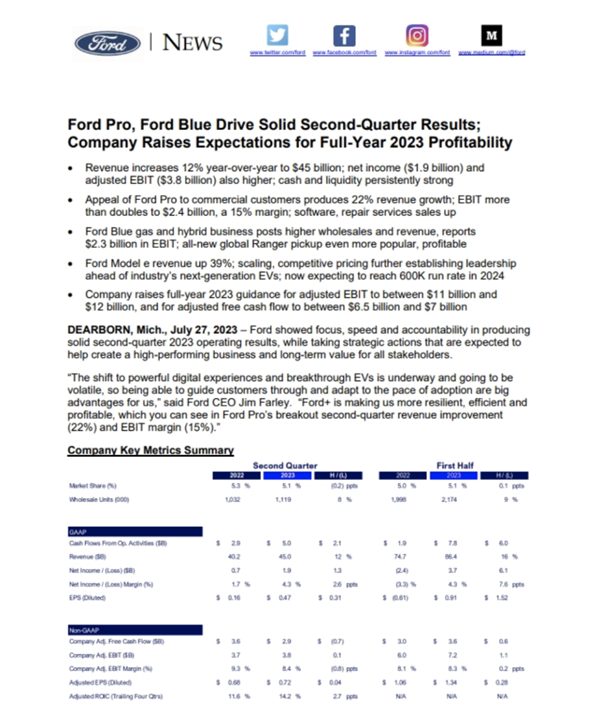

因为抛开电车业务,其他业务都挺出色。第二季度,福特汽车总营收达到450亿美元,比上年第二季度营收的402亿美元同比增长12%,净利润也有所增长,达到了19亿美元,利润率为4%,几乎是去年同期的三倍,调整后的息税前利润达38亿美元。

2023上半年,福特保持增长的势头,其中总营收同比增长了16%,达到864亿美元,调整后息税前利润为72亿美元,同比增长20%,净利润为37亿美元,而去年同期亏损了24亿美元。

而且福特汽车总销量增长超过11%,再次成为全美品牌销量季度冠军,同时还是2023年上半年全美最畅销汽车品牌。

基于上半年的业绩,福特还上调了2023年的指引,其中全年盈利预期上调至110亿美元和120亿美元,高于之前的90亿至110亿美元,调整后的自由现金流在65亿至70亿美元之间,高于此前的60亿美元。

传统燃油车业务仍然是福特的绝对引擎,贡献了60%以上的息税前利润。第二季度,Ford Blue(燃油车部门)营收250亿美元,同比增长了5%,而Ford Pro(商用车部门)总营收156亿美元,同比增长了22%。

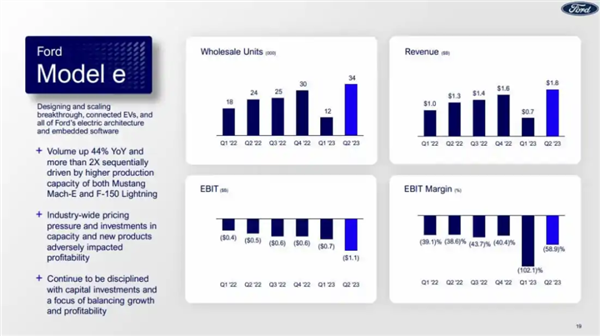

而同期电动车部门(Model E),营收仅为18亿美元,虽然同比增长近40%,但运营亏损却高达 10.8 亿美元,运营利润率为-58.9%。

所以燃油车的出色表现,完全掩盖了电动车业务的亏损。

而且福特估计,由于不断变化的定价环境,新的投资和其他成本,电动汽车业务今年将亏损扩大到 45 亿美元,这比此前的预测还要高出50%。福特汽车CEO Jim Farley坦言,电动汽车的普及速度比预期来得慢。

整个上半年,福特Model E的全球销量为4.7万辆,仅带来了25亿美元的营收,再有电动车新车型和产能的投资及其他成本,福特电动车业务上半年亏损18亿美元,也就说福特每售出一辆电动车就要亏损3.8万美元(约合人民币27万)。

而中国作为汽车行业的“兵家必争之地”,福特在国内的表现,足以看出福特电车业务的寸步难行。

乘联会最新的零售数据显示,2023年上半年,福特电马销量分别为3辆、84辆、283辆、332辆、249辆,231辆,累计销量仅为1182辆,而且这还是在福特电马接连跟进国内价格战,两次大幅降价后的数据。

2022年,福特Mach-E在国内的年度销量仅为4860辆,不到美国销量的八分之一,甚至还不如国内一众新势力车企的单月销量。

今年1月,由于在全球市场面临着巨大压力,尤其是在中国市场,到了举步维艰的地步。所以福特选择在欧洲裁员约3200人,包括2500多个产品开发职位和多达700个的行政职位。

为了保持电动车市场竞争力,福特表示还将继续在欧洲裁员,计划3年裁掉3800人。

来源:福特

不仅是在欧洲,今年5月初,有消息称福特也将在中国进行一轮裁员,主要裁掉的人员来自福特中国与福特南京研发中心,总数超过1300人,而长安福特将裁员约3000人,这也是福特“瘦身计划”中的一部分。

针对此消息,福特中国随后回应称,福特正在计划打造一个更精简、灵活的组织结构,“将资源投入到我们具有优势的核心业务上,努力实现在华业务目标。”

福特汽车CEO吉姆·法利在接受媒体采访时曾表示,不会像其他公司一样退出中国市场。也就是说,福特在中国市场的挑战才刚刚开始。

在2022年,福特在华销量49.6万辆,同比下降33.5%,市场份额也被进一步挤压为2.1%,同时,长安福特和江铃福特也出现同比下滑,电动化转型不佳的影响不断放大,福特的电动车年销不足5000辆。

为了提振销量,去年9月,福特中国宣布将通过独立公司福特电马赫科技,运作其在中国的电动车业务。

不仅在业务上进行了投资,同时福特还进行高层换血,今年2月24日,福特中国宣布,福特中国总裁兼首席执行官陈安宁决定退休,现任福特中国董事总经理兼首席运营官吴胜波自3月1日起正式接任福特中国总裁兼首席执行官,并向吉姆?法利直接汇报。

更早时候,去年7月,福特为确保动力电池产能和原材料供应,达到一系列的战略合作,预计在2023年底实现60万辆电动汽车的产能目标,并为2026年的200万辆电动车产能目标的70%做好配套动力电池定点工作。

福特还表示,到2025年底,公司将在包括电池开发在内的电气化业务方面投入超过300亿美元。

或是为了加速盈利,福特开始在混动市场发力。在第二季度财报现场,福特透露,有超过 10%的F-150皮卡客户,选择了混合动力车型,而且这一比例还在增加。

福特还提供了一款小型 Maverick 皮卡的混合动力版本,这款车更加成功,超过一半的 Maverick 买家选择了 1500 美元的可选混合动力系统,而不是标准的四缸发动机。

为了顺应需求,福特方面表示,未来将推出更多种类的混合动力车型。

烧钱、入不敷出以及供应链紧张,这些新势力走的坑,传统车企都没落下。

在电动化市场遇阻的不止福特一家,早些年在市场风靡一时的日韩德系车,在电动化转型上都慢了一步,这也导致市场份额不断被挤压。

最直观的例子就是丰田,丰田高管全员炮轰电动车,但团队依旧在电池续航上内卷,前阵子还宣布在固态电池上取得重大进展,充电不到十分钟,续航达到1200公里。

电动车的时代已经到来,即使丰田再嘴硬,但事实是只要慢了一步,就会被这个赛道挤出去。

前几天,大众集团牵手小鹏汽车被称为历史性时刻,一个外资传统车企巨头和成立9年的中国新势力,在时代的推动下走到了一起。

在这次的合作中,小鹏负责整车平台以及智能座舱和智能驾驶系统的开发工作,大众提供全球领先的工程和供应链的能力。

显然,德国造车巨头看上了小鹏的自动驾驶研发能力。在成功牵手小鹏同时,大众又牵手了上汽。

所以大象难转身,船大难掉头,福特电动汽车部门表现不佳,也是整个传统汽车巨头们转型受困的缩影。

从供应链上看,这些传统巨头们经过几十年甚至上百年的经营,早已把各个供应链环节的成本压缩到了极致,在这种状态下利润无疑也是最丰厚的。

但在新能源浪潮的裹挟下,这个巨头们势必就要重新开辟新能源车型的生产线,这样不仅会压缩燃油车的产能,还得重新布局全供应链。这就让这些传统巨头们不得不面对自己尚无建立议价权的全新生态,想想都很难。

另外,历经数十年的累积,传统的企业思维,和僵化的内部机制也成为这些巨头们的掣肘。

这些巨头们也想过将自己在传统燃油车上面的优势嫁接到新能源车上来,也就是油改电,但面对在“创新”上几乎都是拉满状态的一众新势力下,这些车型毫无竞争力,消费者自然也不会买单。

新能源车不破不立,汽车行业的诺基亚时刻,已经来了。